Das Firmenfahrzeug

Sowohl für den Unternehmer als auch für den Arbeitnehmer kann das eine lukrative Option. Doch auch hier gibt es einige Daten, die der Kanzlei übermittelt werden müssen, damit dies steuerlich richtig bewertet werden kann.

Auf vielfachen Kundenwunsch haben wir daher unser Formular für die Nutzung des Firmenwagens erweitert.

Welche Arten von Fahrzeugtypen müssen unterschieden werden?

Es gibt grundsätzlich diese drei Arten von Fahrzeugtypen:

- Elektrofahrzeuge

- Herkömmliche Verbrenner

- Hybridfahrzeuge

What´s NEW?

Im Bereich der Hybridfahrzeuge kann nun zusätzlich weiter differenziert werden. Aber welche Differenzierung gibt es nun und wo sind die Unterschiede?

⛑️ Plugin-Hybrid: Alltagstaugliche elektrische Reichweiten

Ein Plugin-Hybrid-Fahrzeug verfügt über einen Elektromotor und einen Verbrennungsmotor, die zusammenarbeiten. Der entscheidende Unterschied besteht darin, dass das Fahrzeug über eine Steckdose aufgeladen werden kann. Dies ermöglicht eine begrenzte rein elektrische Fahrt, bevor der Verbrennungsmotor einspringt.

⛑️ Mild-Hybrid: Nur unterstützend für den Verbrenner

Ein Mild-Hybrid-Fahrzeug verfügt ebenfalls über einen Elektromotor und einen Verbrennungsmotor. Im Vergleich zum Plugin-Hybrid ist der Elektromotor jedoch kleiner und kann den Verbrennungsmotor nur unterstützen, nicht aber allein antreiben. Dies führt zu einer verbesserten Kraftstoffeffizienz.

⛑️ Vollhybrid: Nicht von außen aufladbar

Ein Vollhybrid-Fahrzeug hat sowohl einen Elektromotor als auch einen Verbrennungsmotor. Dieser Fahrzeugtyp kann in verschiedenen Betriebsmodi arbeiten, einschließlich rein elektrischer Fahrt, Benzinbetrieb und einer Kombination aus beidem. Vollhybride zeichnen sich durch eine hohe Energieeffizienz und die Fähigkeit aus, die Batterien durch Bremsenergie-Rückgewinnung aufzuladen.

- Plugin-Hybride Fahrzeuge werden vom Gesetzgeber im Bereich der Versteuerung der Privatnutzung gefördert.

- Voll-, oder Mildhybride Fahrzeuge erhalten keine steuerlichen Vorteile.

Versteuerung!

Zu wissen, um welche Art Hybrid es sich handelt, hilft der Kanzlei allerdings noch nicht final weiter. Um die korrekte Bemessungsgrundlage für die Besteuerung ermitteln zu können werden weitere Angaben benötigt und daher auch im Fastdocs Formular abgefragt. .

Versteuerung von Plug-in-Hybriden nach dem Bruchteilsansatz

Kann ein Hybridelektro-Fahrzeug extern aufgeladen werden, kann der Bruttolistenpreis zur Hälfte angesetzt werden, wenn das Fahrzeug eine Kohlendioxidemission von höchstens 50 Gramm pro Kilometer hat oder über folgende Mindestreichweiten verfügt:

| Anschaffungszeitraum | Mindestreichweite |

| 01.01.2019 bis 31.12.2021 | 40 km |

| 01.01.2022 bis 31.12.2024 | 60 km |

| 01.01.2025 bis 31.12.2030 | 80 km |

Wichtig zu wissen: Die Kohlendioxidemissionen und die elektrische Mindestreichweite ergeben sich aus der sogenannten EU-Konformitätsbescheinigung zum Fahrzeug.

- Der Gesetzgeber spricht von der “Anschaffung”, nicht einer “Neuzulassung”. Das bedeutet, dass der Steuersatz ebenfalls verringert ist, wenn es sich um ein gebrauchtes Elektrofahrzeug handelt.

- Aus diesem Grund fragen wir nun im Formular auch ab, was das Anschaffungsjahr des Fahrzeuges ist.

Sofern der Bruttolistenpreis des Plug-In-Hybriden nicht über den vorgenannten Bruchteilsansatz gemindert werden kann, gilt eine Auffangregelung – der sogenannte Nachteilsausgleich.

Hier ist vorgesehen, dass der Bruttolistenpreis zumindest pauschal um die darin enthaltenen Kosten für das Batteriesystem gemindert werden kann. Der Vorteil bei der Versteuerung gilt für Fahrzeuge, die vor 2023 angeschafft wurden.

Wie viel vom Listenpreis abgezogen werden kann, zeigt die folgende Tabelle:

| Anschaffungsjahr/Jahr der Erstzulassung | Minderungsbetrag je Kilowattstunde (kWh) der Batteriekapazität* | Höchstbetrag |

| 2013 und früher | 500 EUR | 10.000 EUR |

| 2014 | 450 EUR | 9.500 EUR |

| 2015 | 400 EUR | 9.000 EUR |

| 2016 | 350 EUR | 8.500 EUR |

| 2017 | 300 EUR | 8.000 EUR |

| 2018 | 250 EUR | 7.500 EUR |

| 2019 | 200 EUR | 7.000 EUR |

| 2020 | 150 EUR | 6.500 EUR |

| 2021 | 100 EUR | 6.000 EUR |

| 2022 | 50 EUR | 5.500 EUR |

What´s NEW?

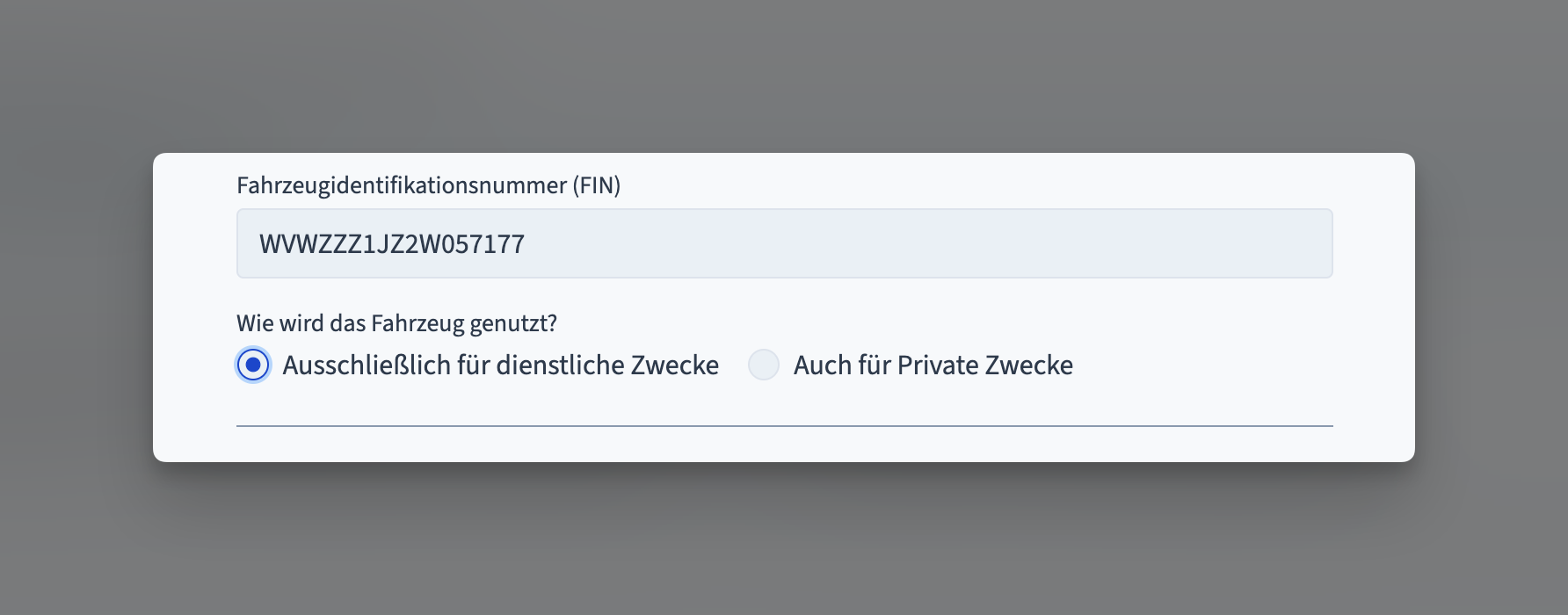

Wir fragen die Nutzung des Fahrzeuges ab:

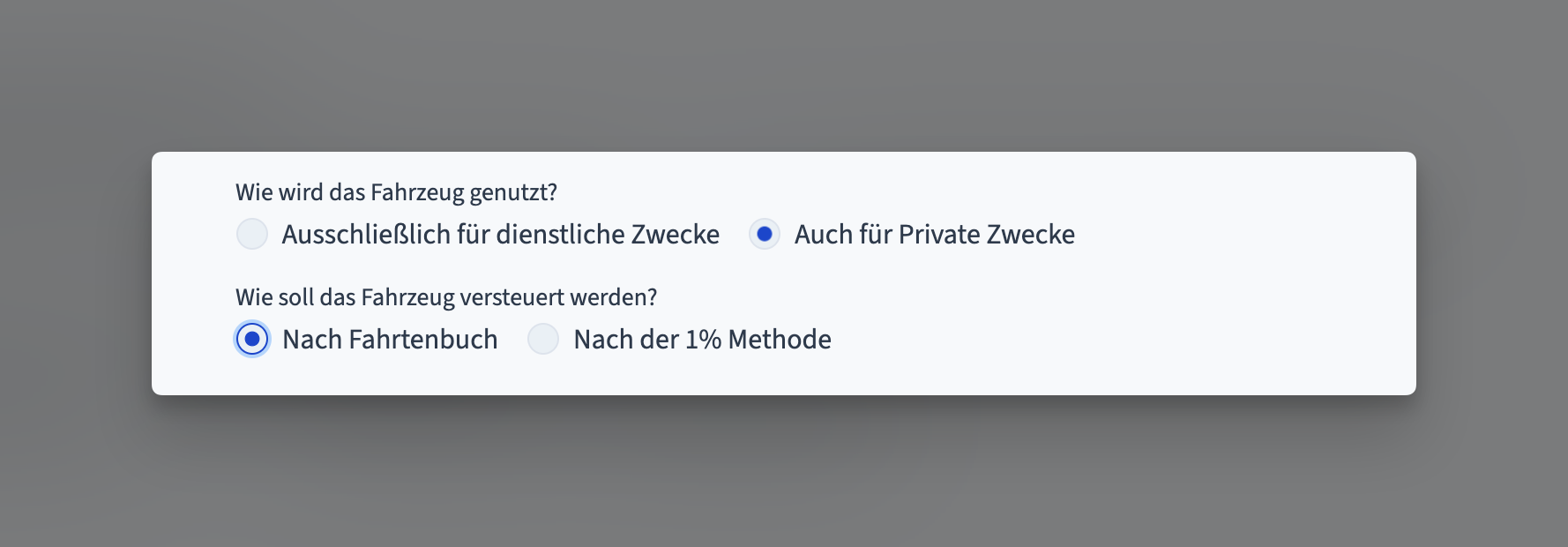

Erfolgt auch eine Nutzung für Private Zwecke erweitern wir die Frage um die Art der Besteuerung.

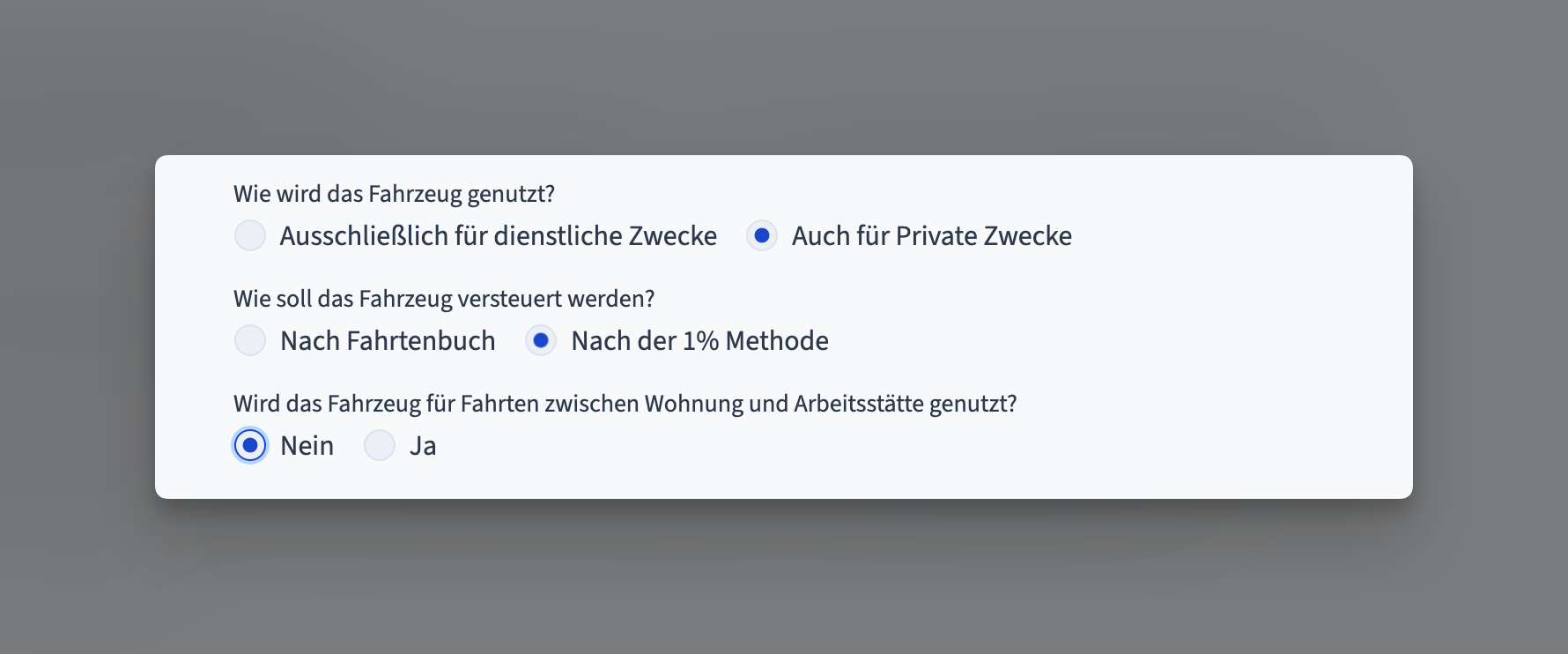

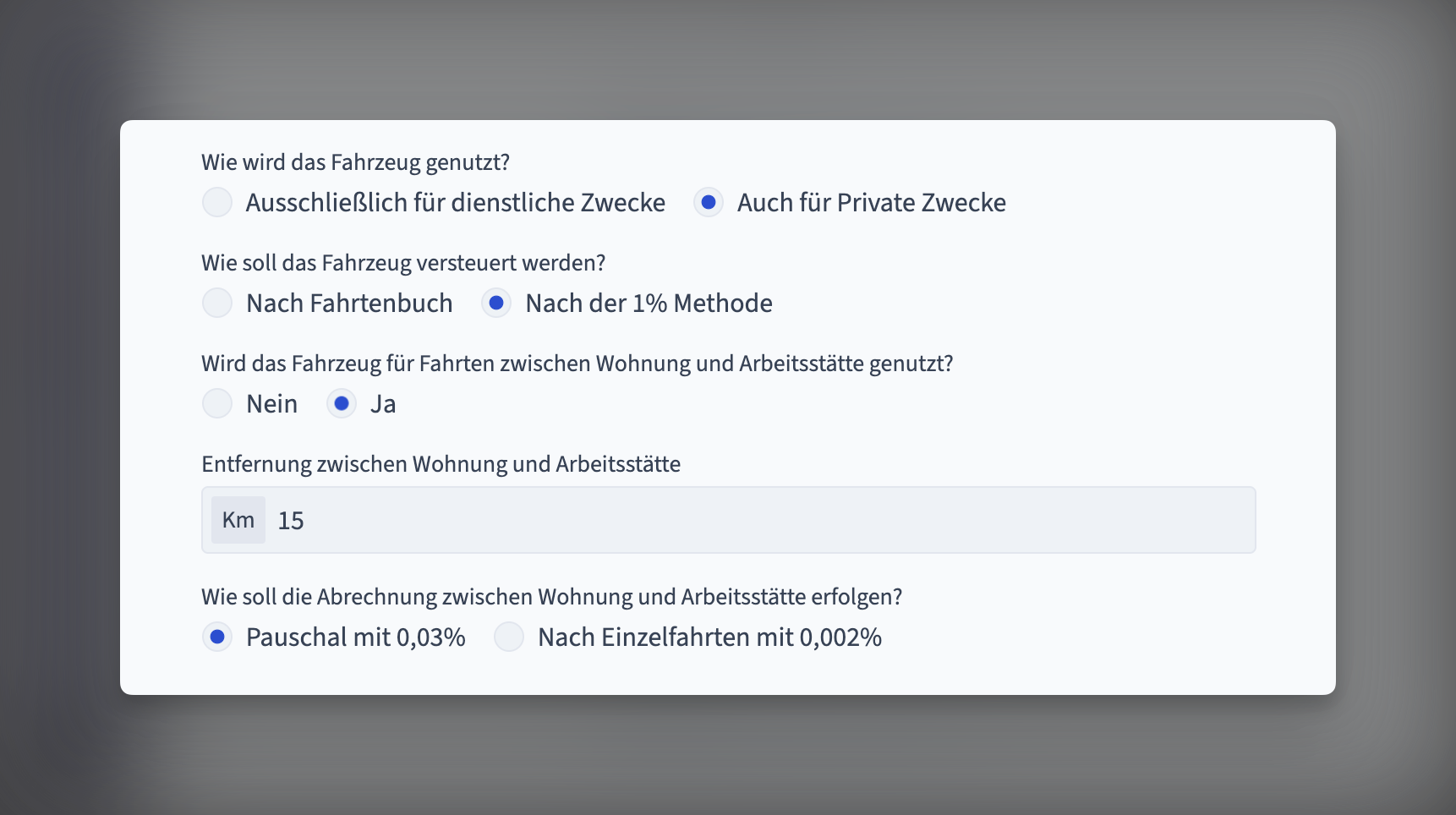

Wird das Fahrzeug nach der 1% Methode besteuert erweitert sich die Abfrage um die Angaben zu Fahrten zwischen Wohnung und Arbeitsstätte.

Wird das Fahrzeug auch für Fahrten zwischen Wohnung und Arbeitsstätte genutzt fragen wir nach der Entfernung und auch, wie die Abrechnung dieser Fahrten erfolgen soll.

Wir danken unseren Kunden für das Feedback und hoffen, diese Erweiterung des Formulars schafft Klarheit in Kanzleien.